Станьте профессионалом в криптоторговле

Узнайте все о криптовалюте, торговле и ботах

Хотите инвестировать в криптовалюты? Стратегия DCA может спасти ваш портфель

Попробуйте 3Commas бесплатно

Полный доступ ко всем функциям 3Commas пока длится триальный период

Рассматривая криптовалюты в качестве среднесрочных и долгосрочных инвестиций многие сталкиваются с проблемой выбора подходящей стратегии для инвестирования, ведь в зависимости от ряда факторов — будь то размер средств, временные рамки или соотношения риска к прибыли, эффективность этих стратегий будет различаться.

Самым оптимальным решением для покупки цифровых активов будет являться постепенный набор позиции. Такая стратегия получила название Dollar-Cost Averaging (DCA) или «усреднение долларовой стоимости». В сегодняшней статье мы поговорим о том, почему такой подход является более оптимальным с точки зрения инвестирования и управления рисками, а также рассмотрим варианты его применения на криптовалютном рынке.

Стратегия DCA

Криптовалютный рынок в силу своей молодости и инновационности является нестабильным и подвержен резким ценовым колебаниям. Примером этому может служить майское падение рынка более чем на 50% от своих исторических максимумов (ATH), в результате которого многие краткосрочные инвесторы были ликвидированы с рынка. В качестве примера стоит отметить, что для инвесторов, придерживающихся стратегии DCA, периоды падения рынка, вероятнее всего, являются временем покупки актива, ведь изначально выбрав стратегию усреднения цены, пользователи имели бы свободные средства для покупки по более низким ценам, чем если бы они купили актив одним платежом до падения рынка.

Усреднение цены входа в позицию подразумевает принцип покупки актива на заранее установленную сумму с регулярной частотой. Таким образом, сглаживается его волатильность, а вход в позицию усредняется за счет покупки актива вне зависимости от цены с течением времени.

Криптовалютный рынок является непредсказуемым, поэтому не существует возможности точного прогноза дальнейшего движения цены и выбора наиболее удачной точки входа. Стратегия DCA позволяет учитывать влияние резких изменений цены, где каждый последующий вход в позицию может быть осуществлен по более низкой цене.

Главным принципом торговли на рынке является продажа актива по цене, превышающей его покупку. Проблема заключается в том, что невозможно достоверно определить, является ли данная цена оптимальной по отношению к цене этого же актива через неделю, месяц или год. Стратегия DCA позволяет смягчить влияние краткосрочных колебаний цены на будущую стоимость ваших инвестиций.

Особенности применения

Количество открываемых позиций стоит рассчитывать в зависимости от временных масштабов и размеров инвестируемых средств. Например, желая приобрести какой-либо актив на сумму 10 тысяч долларов сроком на 5 лет, можно разбить сумму на равные части и производить покупки каждую неделю или месяц в течение полугода.

Принцип стратегии усреднения основывается на выводе, что покупка актива с течением времени принесет более эффективный результат, чем его приобретение единым платежом. Таким образом можно сгладить риски, связанные с успешным входом в рынок и выборе оптимальной цены покупки.

Важно помнить, что стратегия усреднения не позволяет полностью избавиться от рисков, ведь необходимо верно определить временной диапазон входа, а также соотнести его с ожидаемой прибылью и сроком инвестиций.

Применяя стратегию усреднения долларовой стоимости необходимо также учитывать и сам актив для инвестиций. Если взять в пример Биткоин, то применение стратегии DCA в этом случае может быть достаточно гибким. Биткоин является активом, цена которого в долгосрочной перспективе постоянно растет. В таком случае можно покупать его каждый месяц на определенную сумму, на протяжении года или пяти лети, ожидая его рост в перспективе 10 или 15 лет. Точно также, стремясь заработать на волатильности Биткоина, можно использовать DCA для ежедневных покупок монет в течение месяца, ожидая роста цены в течение полугода.

В какой-то степени, стратегия усреднения долларовой стоимости напоминает стратегию HODL, с той разницей, что вторая подразумевает накопление актива с его удержанием, в то время как DCA по своей сути зависит от целевых уровней. Стоит также отметить, что подход к усреднению точки входа применяется не только для инвестиций, но также в трейдинге и автоматической торговле при помощи ботов.

DCA Биткоина

На основе исторических данных Биткоина был создан калькулятор расчета DCA. Сервис предлагает расчет стоимости криптопортфеля при использовании принципа усреднения долларовой стоимости исходя из введенных данных: суммы инвестиций, временного промежутка и частоты покупок.

В качестве примера, инвестируя $100 ежемесячно на протяжении последних пяти лет, общая сумма инвестиций составила бы $6000, что по курсу на момент написания статьи соответствует приблизительно $125000. При этом доходность составила бы около 2000%, что в десятки раз выше чем у золота.

На что обратить внимание

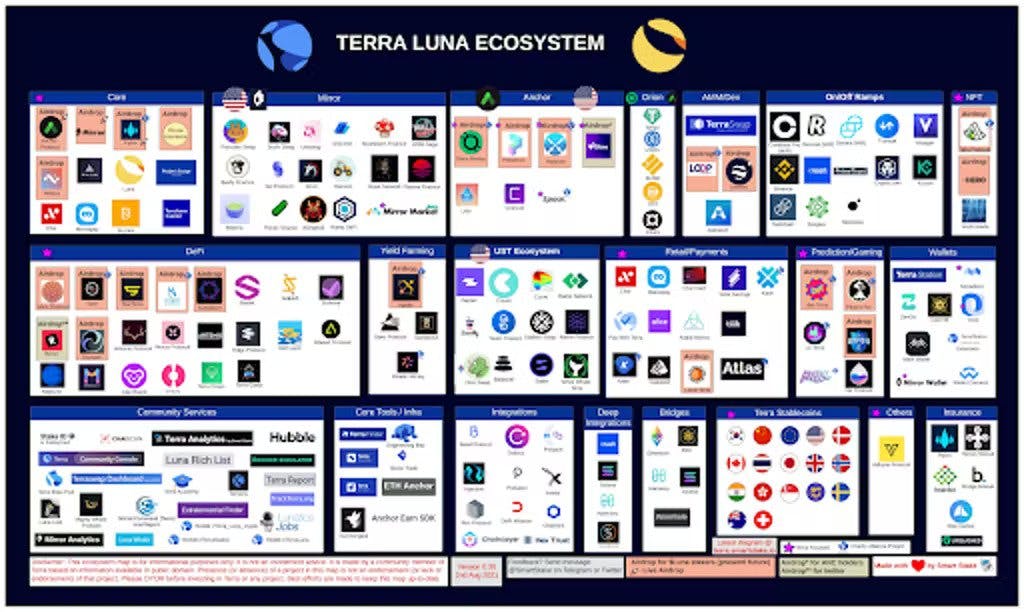

Если рассматривать стратегию DCA для инвестирования в более рискованные активы, то успешный исход этого подхода становится сомнительным. Исходя из огромного количества новых проектов, многие из которых могут перестать быть востребованы, стратегия покупки выпускаемых ими активов в диапазоне времени может стать убыточной.

При формировании стратегии стоит учитывать коррекционные движения рынка, тренды, а также виды активов. Например, на бычьем рынке применение стратегии DCA может оказаться убыточным, ведь каждая следующая покупка будет осуществляться по цене, превышающей предыдущую. Стратегию усреднения лучше всего применять на неопределенном рынке; в случаях же высокой уверенности в будущем росте цены, оптимальным решением будет являться единоразовая сделка.

DCA-боты 3Commas

Стратегия DCA доступна для автоматической торговли при помощи ботов 3Commas и позволяет проводить эффективные сделки в заданном ценовом диапазоне. Использование усреднения и автоматизации краткосрочных сделок имеет ряд преимуществ:

- При падении цены ниже уровня покупки происходит еще одно открытие позиции, что усредняет точку входа в позицию.

- Использование “Take-profit”, который движется вместе со средней ценой, позволяет повысить шансы на закрытие сделки в прибыльную сторону, даже если цена первоначальной покупки так и не будет достигнута снова.

- Гибкие настройки для использования стратегии в любой рыночной ситуации.

Подробнее о DCA-ботах и других инструментах автоматической торговли вы можете узнать в блоге 3Commas.

Заключение

Успешное применение стратегии усреднения долларовой стоимости зависит от знаний и понимания рынка. При правильном использовании данная стратегия может снизить риски и увеличить получаемую прибыль. Со своей стороны также необходимо учесть риски, которым вы в таком случае подвергаетесь и собственные ожидания от целевой прибыли. Стоит помнить, что успешное применение стратегии DCA зависит от взаимодействия множества факторов, именно по этой причине проведите собственные расчеты исходя из своих целей и возможностей.